今日,北京因诺特生物科技股份有限公司在上交所科技创新板挂牌,收盘价33.00元,涨幅26.63%,成交7.35亿元,振幅12.85%,换手率76.54%,总市值44.90亿元。

群创光电是一家专注于POCT快速诊断产品研发,生产和销售的高科技生物医药企业。

截至上市公告书签署日,单一股东直接持有INNOT股份的数量未超过公司总股本的30%,公司无控股股东叶,张为本公司的实际控制人叶直接持有公司10.09%的股份,通过英思腾间接持有公司17.83%的股份,合计控制公司27.92%的股份,张通过InStar信达间接控制公司11.08%的股份,通过天航飞拓间接控制公司9.22%的股份,通过睿驰间接控制公司1.50%的股份,合计控制公司21.80%的股份叶和张共同控制公司49.72%的股份

科技创新板证券交易所上市委员会2022年第八次审议会议于2022年2月16日召开INNOTE的首次发行符合发行,上市和信息披露的要求

1.请发行人代表结合手中订单说明发行人2022年预测营业收入的依据,合理性和可实现性,说明发行人实现收入持续稳定增长的具体措施请对保荐代表人发表明确意见

2.请发行人代表说明:叶金宝在发行人发展中的作用,担任唐山英诺党支部书记的过程,当选全国劳动模范的主要事迹,结合上述情况,进一步说明叶金宝与发行人关系的披露是否准确请对保荐代表人发表明确意见

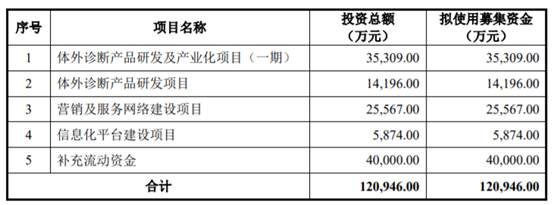

3.请发行人代表结合最新经营情况说明募集资金的合理性和必要性请对保荐代表人发表明确意见

INNOTE在上海证券交易所科技创新板发行股份数量为3402.00万股,占已发行总股本的25.0035%本次发行全部为新股,每股26.06元保荐机构为华泰联合证券股份有限公司,保荐代表人为丁明明,郑明信

INNOTE于2022年7月27日披露的上市公告显示,公司募集资金总额为88,656.12万元,扣除发行费用后的募集资金净额为80,048.29万元。

INNOTE募集资金净额比原计划少40,897.71万元根据公司2022年7月25日披露的招股说明书,公司拟募集资金120,946万元,用于体外诊断产品研发及产业化项目,体外诊断产品研发项目,营销及服务网络建设项目,信息平台建设项目及补充流动资金

INNOTE本次发行的战略投资者由发起人的关联子公司,跟进投资和高级管理人员及核心员工专项资产管理计划组成,跟进投资方为华泰创新投资有限公司..本次发行向保荐机构关联子公司分配的股份数量为1,534,919股,占本次公开发行股份数量的4.5118%本次分配的金额为39,999,989.14元,限售期为24个月

2019年至2021年,INNOTE营业收入分别为13,801.10万元,103,710.03万元和32,690.67万元,2021年同比下降68.48%,净利润分别为2128.83万元,57181.11万元和12016.01万元,归属于母公司股东的净利润分别为2128.83万元,57145.24万元和12025.24万元,归属于母公司股东的扣除非经常性损益后的净利润分别为3,214.84万元,59,358.11万元和10,859.89万元,经营活动产生的现金流量净额分别为3,499.02万元,63,981.54万元和10,626.89万元。

同期,因诺特销售商品和提供劳务收到的现金分别为13,663.07万元,112,291.39万元和34,849.82万元,公司主营业务收入分别为13,801.10万元,103,710.03万元和32,690.67万元,占营业收入的100%。

2022年1—3月,INNOTE营业收入6949.56万元,较去年同期下降46.12%,净利润2635.39万元,同比下降61.80%,归属于母公司股东的净利润2635.42万元,同比下降61.85%,扣除非经常性损益后归属于母公司股东的净利润1545.13万元,同比下降77.10%,经营活动产生的现金流量净额为1,307.66万元,同比下降59.60%。

INNOTE预计2022年1—6月实现营业收入约2.2亿元至2.5亿元,同比变动约1.34%至15.16%,预计归属于母公司股东的净利润0.95亿元至1.15亿元,同比变动约—0.44%至20.51%,预计归属于母公司股东的扣除非经常性损益的净利润为0.85亿元至1.05亿元,同比变动约为—8.48%至13.05%。

。